株は怖いという人が安全な理由【失敗する方法は超簡単な3つです】

株は怖いという噂をよく聞きますが、値動きがあるのに大丈夫なの?大損することもあるって聞くけどどうなのでしょうか?

こういった疑問に答えます。

2.株で失敗してしまう3つの理由

3.失敗を避けるために重要な項目7選

4.株はいくらから購入できる?

この記事を書いている僕は、売買を始めて1.5年ほど。

高配当株が得意なジャンルでして、4桁万円を資産運用しインカム・キャピタルゲインで稼いできました。

投資を未経験のかたによくある悩みとして、「株は怖いもの。損をするものだから危ないよね…。」というものがあると思います。

とはいえ、1年半くらい情報収集と運用を実践してきたら、「損をしないコツ」みたいなものが分かってきました。 そこで今回は「株が怖い理由や、株で失敗してしまう理由、メジャーな代表的な株投資の種類」などを解説していこうと思います。

※3分ほどで記事は読み終わります。3分後には、今までよりも「株投資についての基礎が身についている」ようになっているはずです。

目次

株が怖いという人が安全な理由

株が怖いという人は、株は危ないものという認識があります。なのですぐには始めずに、怖いという気持ちを原動力に、安全に運用をするための情報を収集します。

十分に情報を集めて、曇りのない気持ちになって始めて、「安全」という橋を渡ることができます。そのような方は、石橋をたたいて割ることができ、失敗を最小限にしながら運用することができます。なので、株は怖いという気持ちは安全へと繋がっています。

株が怖いという人の不安な気持ちの原因は下記であることが多いです。

倒産や上場廃止などによる株の価値がほぼ無くなるリスク

売ることができない流動性リスク

値下がりリスク

値下がりリスクは、株が怖いと言われる方の多くの理由になっています。株価は通常、さまざまな要因によって上げ下げします。よくあるものとしては、

🟢決算時に業績の悪化が発覚

🟢政治の情勢

🟢世界の経済状況

🟢インフレ懸念

🟢為替

🟢戦争

🟢コロナ等の病気

などになります。これらの要因を避けることはできません。けれども、値下がりリスクの影響をできるだけ小さくすることは可能です。

その方法はこちらです。

- ①:購入する銘柄を分散する

- ②:購入する時期を分散する

①:購入する銘柄は、1つの銘柄のみを購入するのではなく、複数の銘柄に分けて運用することがおすすめです。

決算時に業績が悪化した企業は株価は下がることが多いです。銘柄をいくつかに分けて購入しておきますと、他の業績が良好な企業の株価は下がりませんので、分散させることによりリスクを軽減することができます。

②:購入する時期については、例えば、ルールとして1ヶ月に100株のみを1年間、買い続けると決めます。

そうしますと、年間で12回分の購入が生まれるため、1回分の購入ごとに刻刻と「政治の情勢」や「世界の経済状況」は変化します。

なので1つの要因から受ける影響を分散させることができるため、リスクを分散することができます。

倒産による上場廃止で株の価値がほぼ無くなるリスク

倒産による上場廃止などのリスクは、不祥事や経営の状況、財務が悪化した結果として起こります。

気をつけなければいけない点は、株価の暴落時には倒産する企業が増えるということです。東京商工リサーチによると、ITバブル崩壊やリーマンショックなどによる暴落の影響をうけて、2002年と2008年の倒産数は増えています。

去年(2021年)の上場企業の倒産している数はゼロ件です。また、過去10年平均の倒産数は1年に1.8件になります。日本では上場企業が、だいたい3900社弱になりますので倒産をする確率としては0.0004%と低めです。

なので、暴落が起きても絶えることができる財務が強い企業や、何度も暴落を乗りこえてきた経験のあるような企業を選ぶことが大事になってきます。この点を押さえますと、株は怖いものではなくなってきます。銘柄の選び方については、失敗を避けるために重要な項目7選にて後述します。

購入した株を売ることができない流動性リスク

流動性リスクは、出来高が多い銘柄を選ぶことで解消することができます。出来高とは、売買が成立したの数量のことです。人気の株や大型株などは、投資をする人が多い銘柄になるので、1日の間に売買が成立する数も必然的におおくなってきます。

なので、売っている株も買われている株も多いので、自分が売りたい際にも比較的すぐに売ることができます。例えば、出来高が多めの銘柄はKDDIです。出来高は「3,651,300株」になります。

出来高が少なめな銘柄は、菱洋エレクトロです。出来高は「165,200株」になります。

両者を比べますと、KDDIのほうが1日に22倍おおく売買をされています。そのため、流動性リスクはKDDIのほうが少なくなります。できるだけ出来高が多めの方が安心して運用でき、株は怖いという気持ちを和らげることができます。

株で失敗してしまう3つの理由

株が怖いという人が失敗してしまう理由は3つあります。

相場に慣れていないので焦ってしまう

ルールを作っていない

①余裕資金で運用していない

結論は、余裕資金でのみ運用することです。生活の資金や余裕がないなと思う場合にはまだ投資をしないほうがいいです。

余裕のない資金を投資してしまうと、心の余裕がないため株価がマイナスになった場合に怖くなってすぐに売ってしまいます。株価がプラスになっても、そこから下がったら怖いのですぐに売ってしまいます。

そのためマイナスは大きく、プラスは小さくなりやすいので損をしてしまうことが多いです。大事なポイントは下記になります。

- 余裕資金を計算する

- その余裕資金の中でのみ投資をする

まずは、余裕資金を計算します。

上記の金額を出したあとで、自分と会話をして自分が納得できる金額のみを運用しますと心に余裕を持つことができます。

②相場に慣れていないので焦ってしまう

相場に慣れていない方の特徴は2つです。

- 株価がマイナスになるともっと下がることが怖いので売ってしまう

- 株価がプラスになると、利益確定を焦ってしてしまい利幅が小さい

僕も経験があるのですが、株を購入してからすぐにプラス圏になると、なぜか利益を確定させないともったいない気がします。自分が特になにもしていないのに、数分で利益が出ているという、今まで体験をしたことがない状況に慣れていないためです。

この心理で売買をしてしまいますと、マイナスは大きく、プラスは小さくなりやすいため損をしてしまうことが多いです。なので、まずは株を保有している状態に慣れることが大事です。

慣れるためには、株を売らないことです。株式相場は何十年という単位でみると右肩上がりになっていますのでその点は安心することができます。慣れるまでは長い目で見て保有して、売ったり買ったりをせずに、相場の流れや感覚をつかむことを目的としたほうがいいと思います。

③ルールを作っていない

ルールを決めておくと、いざという際に判断基準になります。

例:

🟢株を購入する前に余裕資金を計算する

🟢購入してから相場に慣れるまで、3ヶ月は売らないと決める

🟢いくらのマイナスまで耐えられるかを考えておき、そのラインを超えた場合のみ売る

自分の心が動揺しない範囲の資金で、相場に慣れて、リスクやリターンの範囲を考えておけばよほどの事が起こらない限りは心が安定します。

自分のルールを作ることは、株は怖いという気持ちを打ち消して自分に安心をもたらす材料になります。

失敗を避けるために重要な項目7選

項目は下記のとおりです。

②営業利益率

③EPS

④自己資本比率

⑤現金等

⑥一株配当

⑦配当性向

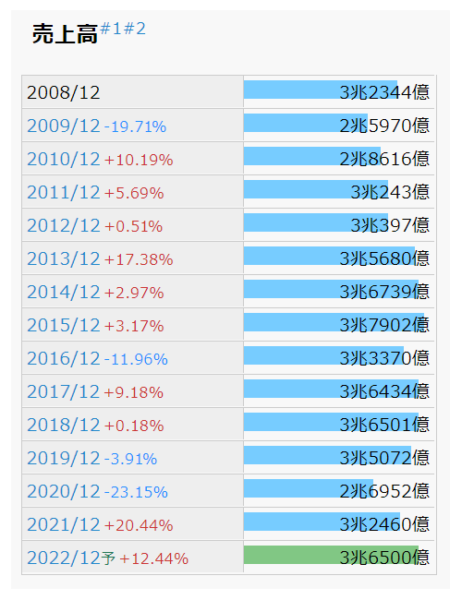

項目①.売上高

売上高は、企業の売上げの規模を表しています。企業が行っている事業全体の、得られた売上の合計額のことになります。利益の元手となるものなので、多いほどよいです。

売上高で大事なポイントは、下記の3点です。

- 前年より伸びている

- 毎年ほぼ同じくらいの売上げである

- 右肩下がりではないこと

本来は毎年伸びていることが理想ではありますが、毎年同じくらいの売上高がありましたら合格点だと思います。

また、各項目のチェック時に有益なサイトがIR BANKになります。非常に使いがってが良いサイトになりますのでおすすめです。

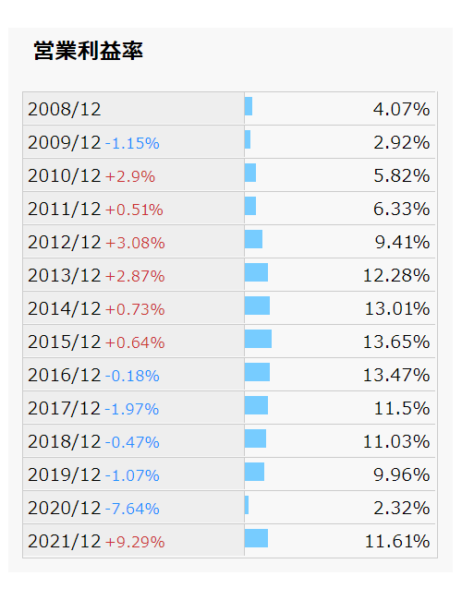

項目②.営業利益率

営業利益率は、売上げから経費を引いて残る、利益と売り上げの割合の事です。営業利益率が高い企業は、無駄がなく働きに対してしっかりと利益を残せていると言えると思います。

営業利益率で大事なポイントは、下記になります。

- 前年より伸びている

- 毎年ほぼ同じくらいの利益率である

- 右肩下がりではないこと

こちらも営業利益率が毎年下がらずに、同じくらいをキープ又は右肩上がりでしたら合格点だと思います。

項目③.EPS

EPSは一株あたりの儲け(利益)の大きさの事になります。利益が上がっている際はEPSが増え、減益の際にはEPSが減ります。なので、EPSが毎年増え続けている=利益が増え続けているということになります。

EPSで大事なポイントは、下記の1点になります。

- 毎年同じくらいの水準、または右肩上がりであること

もし、EPSが過去10年ほどの間に下がっているとしたら、企業の利益が10年の間に減益しているという事になります。そのような企業は避けた方が無難だと思います。

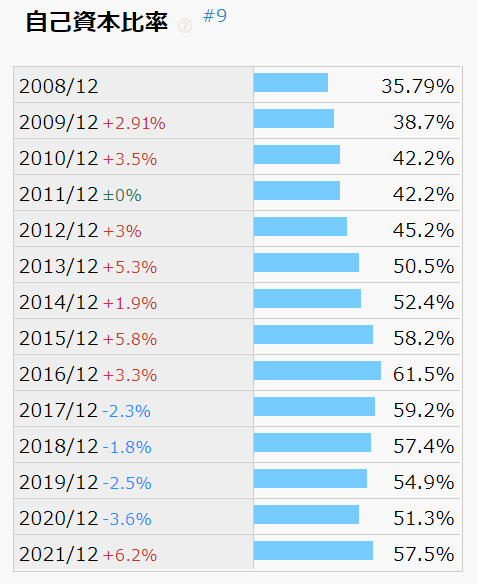

項目④.自己資本比率

自己資本比率は、企業の安定度や体力の配分を知ることができます。言葉の通りになりますが、企業が自分で持っている資本(お金に換えられるもの)と借入金との比率になります。

自己資本が多いほど、自己資本比率が高く、安全性が高いといえます。

自己資本比率で大事なポイントは、下記になります。

- 最低50%を超えていること

- 50%以上で、高ければ高いほど良い

自己資本比率が50%以上ですと企業の安全性についてよいといえます。60~80%くらいになってくるとかなり安全でかつ安定している企業といえるので、投資をする際の目安にしてみて下さい。

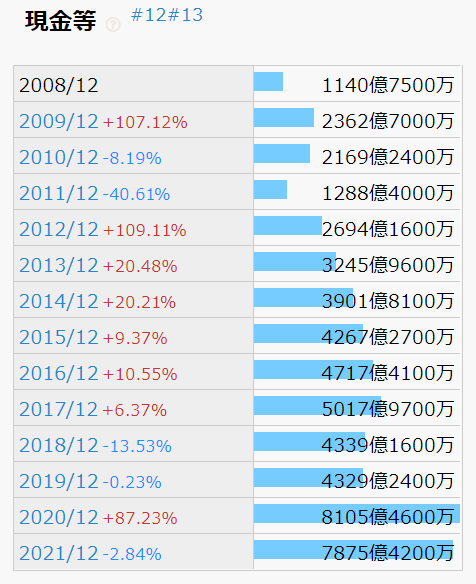

項目⑤.現金等

現金等は、企業の手持ちの現金や預金の事になります。現金等は流動性が高いため、多いほうが不測の事態にも備えることができます。企業の安全性をはかる上で大切な指標になります。

現金等で大事なポイントは、下記になります。

- 右肩上がりであること

- 毎年同じくらいを保っている。前年より下がっていないこと

ブリヂストンを例にしてみますと、13年分のデータがありまして、波はありますがおおむね右肩上がりになっています。営業利益率やEPSと同じような上下の動きをしている為、13年間の間に利益が増えて現金も増えている企業ということになります。

項目⑥.一株配当

一株配当は、一株当たりの配当の額のことになります。企業は当期の利益のなかから株主に配当を行います。

そのため、一株あたりの配当金を安定して継続的に支払っている企業は、株主への還元を大切にしていることになります。

一株配当でのポイントは、下記になります。

- 右肩上がりであること

- 毎年同じくらいの水準を保っている。下がっていないこと

ブリヂストンでは、ほぼ右肩上がりになっています。配当が増えているということは、その分利益が会社にあるという事になります。会社も株主もしっかり潤うような企業の活動をしているといえます。

項目⑦.配当性向

配当性向は、株主へ対しての利益の還元率になります。配当性向が高い企業は、株主に多くの利益を還元しているといえます。ただ、株主に還元しすぎて会社にお金が残らないと会社の体力が少なくなってしまうため注意が必要です。

配当性向で大切なポイントは、下記になります。

- 30~50%ほどである

- 毎年安定して30~50%ほどの水準を保っている

配当性向が30~50%ほどである良い理由はバランスが良いためです。配当が少ないと、株主に還元をしていないと投資家に見られてしまいます。逆に配当を多くしすぎてしまいますと、成長のための投資や体力がなくなり、安全性が弱くなります。

なので、毎年安定して30~50%ほどの水準を保っている企業はバランスが良く、株主への還元と企業の成長を両方とも目指しているといえます。

株はいくらから購入できる?

株は、2~5万円ほどから購入することができます。最近では多くの企業が単元株数を減らしているため、少額から投資できる企業が増えました。

🟢少額の株:2~5万円ほど

🟢中額の株:5~100万円ほど

🟢高額の株:100~800万円ほど

このような感じになります。

具体的には、株価×購入株数で計算をします。(実際に売買をする際には手数料がかかりますが、証券会社によって料金が違うため今回は省略します)

銘柄Aを株価300円のときに100株買う場合は、300円×100株で3万円が必要ということになります。10~15万円ほどありますと、購入できる企業も増えてきます。

僕は貯めたお金を元手に、30万円ほどから始めました。30万円ですと5万円の株を200株と、20万円の株を100株、合計30万円分など自分の好きなように購入することができて楽しみがまします。

ただ、いきなり全額を購入すると怖かったので、5万円ほどの株を100株から初めて、3ヶ月くらいはそのままにして株価のアップダウンや市場の流れに慣れていきました。

ここがけっこう重要だと思っていまして、怖いと思っている場合には初めは10~15万円ほどを貯めて、1/3の5万円くらいを投資する。そうしますと株価が気になりますので、時間があるときに株価を見てアップダウンに慣れていくと、数か月後には株価が下がったりしても心が動揺しなくなってきます。

まとめ:株は怖いという人が失敗してしまう理由とリスクを確認して更に学ぼう

今回の記事では、株は怖いけど気になっている方に、不安な気持ちの原因について最初に解説しました。

倒産や上場廃止などによる株の価値がほぼ無くなるリスク

売ることができない流動性リスク

相場に慣れていないので焦ってしまう

ルールを作っていない

余裕資金を計算して、余裕資金のなかでのみ運用をする。そして相場に慣れる為に3ヶ月くらい保有し続けることがおすすめです。ルールとしていくらのマイナスまで耐えられるかを考えておくことも大事になってきます。

②営業利益率→毎年同じ位の水準で、かつ10%以上

③EPS→毎年同じ位の水準、または右肩上がり

④自己資本比率→最低50%、50%以上で高いほど良い

⑤現金等→毎年同じ位の水準または右肩上がり

⑥一株配当→毎年同じ位の水準または右肩上がり

⑦配当性向→毎年安定して30~50%ほどの水準

🟢中額の株:5~100万円ほど

🟢高額の株:100~800万円ほど

初めは小額の株を、余裕資金の中で運用するほうが心が動揺せずに相場に慣れていくことができます。

相場に「参加している」ということで自分の意識がけっこう変わりまして、日ごろにスマホで経済のニュースが気になったり、TVでニュースを見ていると経済情報をつい見たりするようになります。情報をインプットしたうえで次の日も相場を見る。この繰り返しで慣れていくと思います。

株が怖くて不安な気持ちの原因を確認し、準備として余裕資金を計算し、興味があるかたは相場に慣れることを目的として運用をすると良いと思います。そうすると株は怖いという気持ちはなくなります。

以上、お読みいただきありがとうございますっ!